A siete años del inicio de la crisis económica y financiera

Observaciones sobre la situación de la economía capitalista mundial *

(Versión original en francés)

El 16 de julio del 2007 el banco de inversiones Bear Stearns anunció la quiebra de dos filiales de colocaciones de alto riesgo (Hedge Fund). La propagación mundial no se hizo esperar. El 9 de agosto fue el BNP Paribas quien cerró tres fondos de alto riesgo en situación de quiebra. De Alemania llegó la noticia de muy grandes dificultades en varios Landesbank a los cuales el Deutsche Bank, supuestamente por encima de toda sospecha, había vendido títulos basura en la forma de “productos estructurados” que incluían préstamos hipotecarios incobrables. Así comenzó la primera fase de la crisis económica y financiera mundial, la de los títulos llamados “subprime”. Quince días más tarde, en Londres y en Nueva York, el mercado de préstamos a corto y muy corto plazo (money market) se congelaba y los grandes bancos se negaban incluso a los habituales préstamos over-night (préstamos para cerrar las cuentas formalmente en equilibrio). Desde principios de septiembre, el Libor (tasa de interés londinense para préstamos a muy corto plazo), uno de los indicadores clave de la coyuntura financiera mundializada, subió fuertemente sin que la intervención coordinada de los bancos centrales lograra hacerla descender. El 27 de septiembre de 2007 el Northern Rock -séptimo banco británico-, altamente comprometido en préstamos hipotecarios, quebró y fue puesto bajo control estatal (lo que incorrectamente se llama “nacionalización”, por cuanto no es más que una forma de salvataje con socialización de pérdidas a costa de de los trabajadores-contribuyentes).[1] Luego, en marzo de 2008, vino la quiebra de Bear Stearns y su adquisición a precio vil por JP Morgan Chase y, en septiembre de 2008, la quiebra de Lehman Brothers. La intervención de la Fed y del gobierno norteamericano, así como la de sus homólogos europeos, evitó una crisis financiera sistémica mundial, pero la magnitud de la superproducción (enmascarada durante muchos años recurriendo de modo generalizado e intensivo al crédito) hizo imposible frenar la caída en recesión de la economía estadounidense y lo mismo ocurrió luego de algunas semanas con otros muchos países, especialmente todos los de la Unión Europea. La caída de la producción y de los intercambios mundiales desde fines de 2008 y a lo largo de todo el año 2009 fue circunscripta por el respaldo del Partido Comunista Chino a la continuidad de la acumulación en China, con fuerte efecto de arrastre pasajero en los principales países proveedores de materias primas y de alimentos, especialmente en América del Sur.

¿Cuál es la situación a siete años de iniciada la crisis? Los informes anuales publicados por dos de las principales organizaciones financieras internacionales, el

Global Financial Stability Report (

Informe sobre la estabilidad financiera en el mundo) difundido por el FMI en abril de 2014

[1] y el

Informe anual del Banco de Pagos Internacionales (BPI) de Basilea a fines de junio de 2014

[2] permiten dar una respuesta. Ambos analizan el actual estado del sistema capitalista mundial desde el ángulo de las políticas monetarias aplicadas en diferentes puntos del sistema estatal global, el

impasse de las mismas y el comportamiento de los inversores financieros en las zonas más vulnerables. Vale la pena detenerse en estos informes, recolocando sus conclusiones en una perspectiva histórica más larga y un correcto marco analítico. Los responsables de las políticas monetarias, que no se han convertido tanto en el principal como en el único instrumento de intervención económica, enfrentan un dilema. Si desde 2008 no se hubieran utilizado continuamente las “políticas monetarias facilitantes”

(el“

quantitative easing”

) América del Norte y Europa hubieran seguido en recesión sin alcanzar ni siquiera las muy débiles tasas de crecimiento registradas; pero el flujo de liquidez no sirvió para relanzar el crecimiento sino, únicamente, para reforzar a los inversores financieros.

“Una desconcertante impresión de desacople entre el dinamismo de los mercados y la subyacente evolución de la economía mundial”

Estas son las palabras utilizadas por el BPI para caracterizar la situación económica mundial y constatar el fracaso de las “políticas monetarias facilitantes” de las que hace un balance muy negativo (más negativo aún es el del FMI). La constatación del fracaso es importante: los inversores nuevamente se lanzan a especulaciones riesgosas y muy desestabilizadoras de muchos países, en tanto la economía mundial está carente de energía y expectante en el sector industrial debido a la deflación. El contexto histórico y el marco analítico para comprender esto indican que la inmensa acumulación de capital ficticio, cuyas operaciones en el sector hipotecario fueron la chispa que desencadenó la crisis mundial en el 2007 dándole el aspecto de una crisis financiera, fue solamente disminuido por la recesión mundial de 2009-2010. Pasado el momento de pánico y salvado el sistema financiero, los inversores financieros volvieron a la carga y, con ayuda de “políticas monetarias facilitantes”, retomaron alegremente las operaciones especulativas. Al mismo tiempo, las respuestas dadas a las causas fundamentales de la crisis mundial -en primer lugar la sobreacumulación y la superproducción en diversos puntos del sistema mundial- tuvieron muy pocos resultados.

Resultante de un proceso de centralización/concentración industrial y bancaria sin precedente (que se mantiene y acentúa), el capital financiero es un

bloque diferenciado. Está compuesto por los llamados grupos “industriales” (producción manufacturera, servicios, agro-industria y minería), por inmensos grupos de distribución (Wall Smart, Carrefour, Tesco) y por sociedades financieras (grandes bancos, sociedades de seguros, fondos de pensión y

Hedge Funds) cuyo “oficio” es valorizar sumas de dinero que centralizadas en sus manos devienen capital y también “fabricarlo” con mecanismos de crédito que la finanza constantemente perfecciona. Con la mundialización y la financiarización del capital, a semejanza de lo que ocurriera en 1929-1933 pero en un grado infinitamente más elevado, la esfera de operaciones y los modos de valorización del capital de este tercer componente concentran las fundamentales contradicciones capitalistas (la sobreacumulación y el juego efectivo de la baja tendencial de la tasa de ganancia). La concentración de capital mobiliario (acciones y obligaciones) en combinación con la búsqueda de maximización de la movilidad de los títulos y de los derechos y obligaciones (la liquidez de Keynes) son la base del inaudito desarrollo de los mercados de acciones y obligaciones, divisas y “activos derivados” de títulos. Las acciones y los títulos de deuda (ya sea pública, de las empresas o de los hogares) no son capital desde el punto de vista de la acumulación entendida como ampliación de la producción

[3]. Pero son en todo caso “vales”, títulos de deuda o acciones que dan derecho a la apropiación de fracciones de la plusvalía. Su gestión ha sido ampliamente concedida a los bancos, los “inversores institucionales” (sociedades de seguro y fondos de pensión) y los

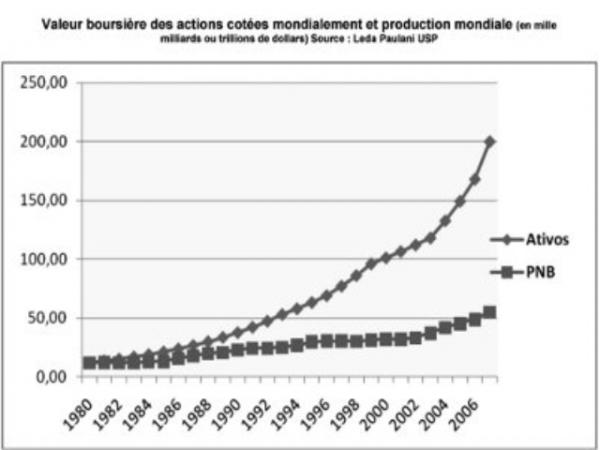

Hedge Funds cuyas ganancias están ligadas a la “performance” de las transacciones realizadas. Esta acumulación específica resulta de un proceso cuyo origen se remonta a fin de los años 1960, al que luego contribuyó el servicio de la deuda del Tercer Mundo primero, después la imposición de los sistemas de retiro por capitalización y, finalmente, el servicio de la deuda de los países capitalistas avanzados. El desacople entre el crecimiento de los activos financieros y el del PBI mundial comenzó en los 1980.

Fuente: Gráfico (1980-2010) referido al diferencial entre el crecimiento de los activos financieros y el del PBI mundial, según Leda Paulani, en base a las cifra del McKinsey Global Institute, en las publicaciones de marzo de 2009 y de marzo de 2010.

Más adelante volveremos sobre el comportamiento de estas curvas hacia el fin del período. Por el momento, vale destacar que, una vez iniciada, la acumulación financiera se desarrolla mediante un juego de mecanismos de apropiación y de crecimiento endógeno característicos y cuyos efectos más importantes son la bola de nieve de los intereses que deben pagar los Estados por el servicio de las deudas públicas y la perpetuación de la situación de endeudamiento de diversos países. Esto permite apreciar la diferencia entre una relación de crédito en la que existe extinción de la deuda por reembolso y una situación de endeudamiento organizado de manera tal que no tiene fin. El refuerzo del poder de los acreedores es en sí un factor que modifica las relaciones políticas y económicas en favor del capital y en detrimento del trabajo. Un efecto que ha sido multiplicado varias veces por la liberalización y la mundialización del capital aumentando el peso de los accionistas en las decisiones referidas al nivel “aceptable” de ganancias y el pago de dividendos. La instalación de la denominada “gobernanza de empresa” y del “valor accionarial” aumentó la presión sobre los dirigentes de las empresas para que incrementen la tasa de explotación y se aumente la parte del valor total producido que será apropiada por los propietarios del capital. En los años 1990, y sobre todo durante el relanzamiento de la economía estadounidense por el sector inmobiliario luego del crack bursátil de 2001, se agregaron los intereses (minúsculos en comparación con las dos fuentes antes mencionadas) percibidos por medio de los préstamos hipotecarios.

Hipertrofia de los “mercados” y fetichismo del dinero

Solamente una fracción de la masa de plusvalía apropiada por intereses y dividendos fue consumida. Por elevado que haya sido (y continúe siendo) el tren de vida de aquellos a quienes ahora se denomina “el 1%”

[4] y por importantes que hayan sido sus gastos, una gran parte de lo percibido por los estratos más ricos fue confiada a los gestores de los fondos de inversión y otra fue dirigida a la especulación inmobiliaria.

[5] Tal situación contrasta con la de los beneficiarios de los fondos de pensión y de los fondos de ahorro salarial, duramente golpeados por el crack bursátil de septiembre de 2008. En los países europeos con jubilados en el mercado financiero, éstos sufrieron nuevas pérdidas en 2011.

[6] Grandes cantidades de plusvalía que no fueron reinvertidas en la producción ni consumidas, y que no salieron jamás de la esfera de los mercados de activos y de transacciones financieras, vienen pues inflando desde hace años esa masa de sumas llamadas “capital” que los bancos y los gestores de fondos deben tratar de “valorizar” en mercados con dificultades cada vez mayores. En el capitalismo financiarizado, la

sed de plusvalía que destacara Paul Mattick en su comentario sobre Marx,

[7] agudiza la competencia entre gestores e impulsa la búsqueda de “innovaciones financieras”. En un momento

x, por elevada que sea la tasa de explotación no hay más que un monto de plusvalía

dado (limitado) que los propietarios de títulos deben disputarse y por ello la percepción de intereses sobre ciertos activos (especialmente hipotecas) da lugar a construcciones cada vez más azarosas. Las “ganancias financieras” están relacionadas con la categoría analizada por Marx en los capítulos de

El capital sobre el interés: éste, más allá de la diversidad de formas que adopte, debe deducirse de la ganancia industrial que tiene su origen en la explotación de la fuerza de trabajo.

[8]

Durante los años 2000 pudo observarse una expansión muy fuerte en la emisión de nuevas formas de títulos, los “productos estructurados”, que estuvieron en el centro de la crisis de 2007-2008. Esto correspondió a la necesidad del capital estadounidense de sostener la actividad productiva con una extensión tan grande como fuese posible del crédito y, simultáneamente, a la invención por parte de los bancos de formas de valorización generadoras de ganancias financieras. Como ya se dijo, desde el punto de vista de la acumulación entendida como expansión o renovación de las capacidades de producción de mercancías y de creación de plusvalía, las acciones y obligaciones son ya capital ficticio. Pero el sistema financiero ha creado “productos” cuyo grado de “ficcionalidad” no deja de aumentar. El capital-dinero que emprende el “ciclo corto D-D’” ha engendrado, desde las primeras etapas de su centralización en el siglo XIX, lo que Marx llamó fetichismo del dinero. En los poseedores de títulos este fetichismo crea la ilusión fáctica de la autonomización de los mercados en que realizan sus operaciones con respecto a los mecanismos de apropiación subyacentes a nivel de la producción y los intercambios. La hipertrofia del sistema financiero, que tan claramente se expresa en la arquitectura de las plazas financieras, ha reforzado cualitativamente la apariencia de estar por encima de todo y el sentimiento de autonomía entre los traders. A medida que avanzaron los años 1990, lo que Alan Greenspan consideró “exuberancia irracional de los mercados” (antes de que él mismo hiciera todo lo posible para alentarla con el “Greenspan touch”) se apoderó de los inversores, hasta que la crisis de 2008 los volviese pasajeramente a la realidad.

En ese punto debemos volver a la curva superior del gráfico 1. Aunque los bancos y los fondos de colocación financiera colectivamente debieron absorber pérdidas desde fines de 2007 y se rozó la crisis sistémica en 2008, la caída del monto global de los activos financieros fue frenada a partir de 2009. En el 2010 volvió nuevamente a crecer gracias al servicio de los intereses de los títulos de la deuda pública cuyos montos aumentaron muy fuertemente debido a los planes de salvataje.

[9] Algunos grandes bancos y muchos pequeños

Hedge Funds quebraron, en el seno de la finanza hubo ganadores y perdedores y una de las consecuencias es la concentración cada vez mayor de los sistemas bancarios, a la que más adelante nos referiremos. Pero globalmente, los sistemas bancarios y los bancos centrales no sólo salvaron a los bancos, sino que han conseguido que los mismos en su calidad de poseedores de títulos de la deuda pública sean beneficiados con un flujo regular de ganancias y dicten condiciones. Debido a los planes del salvataje de 2008 y a las políticas monetarias aplicadas luego, hoy nuevamente se está en presencia de una masa de capital-dinero tan o más grande que antes, que busca valorizarse ingresando en el ciclo

D-D’. De ahí la reaparición de préstamos riesgosos, constatada por el FMI y el BPI. Hablando de “la sombra proyectada por la Gran Depresión financiera de la cual la economía mundial tiene dificultades en salir” y de su “herencia omnipresente”, el BPI está obligado a citar “el nivel comparativamente alto de la desocupación en las economías tocadas por la crisis pese a que el crecimiento de la producción se consolide”, pero también “el desajuste entre la extraordinaria euforia de los mercados financieros y la debilidad de las inversiones” en tanto aquellos “son cada vez más dependientes de los bancos centrales”.

[10]

Las más recientes previsiones de crecimiento

Pasemos a la actual “evolución subyacente de la economía mundial”, para usar la expresión del BPI. Las previsiones publicadas por la OCDE en mayo de 2014 anticipan un crecimiento del 3,9% de la economía mundial para el año en curso, un 0,2% por debajo de lo previsto en noviembre de 2013. Por ahora se mantiene la previsión de 3,9% para el 2015, pero el resumen del informe advierte que “las proyecciones de referencia están rodeadas de riesgos. Estas aún tienden a la baja a pesar del mejoramiento de las perspectivas”. Y precisa la OCDE: “Ni la amplitud del desaceleramiento, ni la fragilidad del sistema bancario en China pueden ser valorados con certeza. También subsisten los riesgos debidos a la posible interacción de las vulnerabilidades financieras de algunas economías de mercado emergentes y de la futura normalización de la política monetaria en los Estados Unidos. Además, los acontecimientos en Ucrania acentuaron la incertidumbre geopolítica”.

[11] La OCDE ha reclamado que se postergue el abandono de las “políticas monetarias facilitantes”, pese a los crecientes peligros identificados por el FMI y el BPI.

The Economist ha hecho lo mismo.

[12] En la zona euro su punto de vista ha prevalecido, puesto que el 5 de junio de 2014 el BCE anunció que una vez más bajaría la tasa con que presta dinero a los bancos.

[13] Esta pasó del 0,25% (vigente desde noviembre de 2013) a 0,15% a partir del 11 de junio. Esto ilustra las bases y la fragilidad de la “recuperación” en la Unión Europea.

Adviértase que las estimaciones de la OCDE incluyen a la China y a Rusia. La mundialización financiera así como la variedad y rapidez de mecanismos de contagio de la crisis son expresión a nivel financiero de que la crisis que se vive tiene como marco al “mercado mundial constituido”. Este no está sólo “contenido en la noción misma de capital y en su movimiento”, como escribiera Marx. Se concreta en el triple plano de la finanza, de la inversión directa y de las transacciones financieras. Todo análisis pertinente debe pues considerar a la economía mundial como punto de partida, pese a que la información sea imperfecta. Los informes de la OCDE vienen tratando de hacerlo desde hace algunos años y lo intenta ahora el informe del FMI.

Sobreacumulación y tasa de ganancia

Para establecer los alcances del debate en las organizaciones financieras sobre el impasse de las políticas monetarias, es necesario comenzar por plantear claramente que no se está ante una crisis financiera, sino frente a una crisis económica mundial muy grande. Crisis que traduce las contradicciones fundamentales del capitalismo y marca el fracaso y el fin del modo en que el capital bajo hegemonía norteamericana trató de contener dichas contradicciones al mismo tiempo que las agravaba. La acumulación de capital ficticio durante un período tan largo y, por tanto, la hipertrofia de los mercados financieros mundializados, hizo que en consecuencia la expresión de las contradicciones en la esfera financiera sea la más importante y tome formas más variadas y complicadas que las que adoptara en el curso de las más grandes crisis precedentes. Junto a las bolsas y los bancos, en los que se habían concentrado los episodios financieros de la crisis de 1929 (crack de Wall Street) a 1932-1933 (crisis de los bancos en los Estados Unidos y en Alemania), se han desarrollado tipos de inversiones y mercados de títulos que hacen mucho más complicada la gestión de las dimensiones financieras de la crisis por parte de los bancos centrales.

Más allá de los rasgos específicos de cada gran crisis, la sobreacumulación de capital y la superproducción de mercancías son siempre una característica central. Lo mismo ocurre en la crisis que está en curso. La insaciable sed de plusvalía del capital y el hecho de que el capital “quiere que se produzca exclusivamente para él, en tanto que los medios de producción deberían servir a la continua extensión de la vida social”,

[14] conjuntamente al juego de la competencia de los oligopolios en el mercado mundial, explican que las crisis sean siempre crisis de sobreacumulación de capacidades de producción, cuyo corolario es la superproducción de mercancías. Esta sobreacumulación y esta superproducción tienen como punto de referencia la tasa de ganancia mínima con la que los capitalistas siguen invirtiendo y produciendo. La amplitud de la sobreacumulación guarda proporción con el recurso al endeudamiento en los Estados Unidos y los países de la OCDE, que prolongó la acumulación después de 1998, enmascarando el movimiento subyacente de caída en la tasa de ganancia y postergando el inicio de la crisis. En el caso de la China operaron simultáneamente la creación de capacidades de producción por inversión directa de grupos estadounidenses y japoneses (la China “taller del mundo”) y los mecanismos específicos de sobreacumulación que tienen raíz en la competencia entre diversas fracciones del aparato dirigente del Partido Comunista Chino a nivel de las regiones y grandes ciudades. Luego, a partir de 2008, se produjo la masiva intervención estatal coordinada durante un tiempo por los gobiernos del G20 para preservar las posiciones de grupos industriales, especialmente los del sector automotriz en los países centrales. La sobreacumulación y la superproducción se manifestaron entonces a través de la localización de nuevas inversiones en los grandes mercados “dinámicos” (China, India, Brasil) de grupos, especialmente europeos, en una muy fuerte intensificación de la competencia y, en una cantidad cada vez mayor de sectores, por una guerra de precios en que la baja de salarios y la precarización del empleo son instrumentos esenciales del capital. Los gobiernos y los dirigentes de los organismos internacionales, con la Organización Mundial del Comercio a la cabeza, se felicitan por el débil ascenso del proteccionismo. Pero hubo y habrá siempre una creciente exportación de desocupación desde los países más “competitivos” hacia aquellos que lo son menos.

Sólo existen estimaciones cifradas de la sobreacumulación para un pequeño número de industrias.

[15] Una de ellas es el acero. Un reciente estudio estima las sobrecapacidades de producción a nivel mundial en 500 millones de toneladas.

[16] Están concentradas en China, pero presentes también en Japón, Rusia, Corea del Sur, India y en la Unión Europea. Los reclamos en la OMC por

dumping se han multiplicado porque el acero es una de las industrias en las que la inversión directa en el extranjero es débil y en el que la exportación de mercancías es simultáneamente exportación de “su propia desocupación” hacia otros países. Las sobrecapacidades chinas son por si solas de 300 millones de toneladas, vale decir el equivalente a la totalidad de las capacidades europeas.

[17] En la sesión de la Asamblea Nacional Popular de marzo de 2014, el acero, el cemento y el vidrio fueron las principales industrias citadas como estando en situación de sobrecapacidad absoluta en el informe del nuevo jefe del PCCh Li Keqiang. Otros estudios chinos distinguen lo que llaman “sobrecapacidad con respecto a la demanda externa”. Un informe de los industriales de Hunan hace una lista de sectores en los que existe riesgo de proteccionismo, la cabeza de la cual se encuentran el textil, la indumentaria y el calzado, pero también industrias más sofisticadas como las eólicas o los equipamientos fotovoltaicos.

[18]

En los Estados Unidos, donde la crisis hipotecaria fue resultante de una superproducción de viviendas ampliamente especulativa sostenida por mecanismos de titulización y acompañada también por la formación de sobrecapacidades en las industrias de la construcción, perduran los efectos de tales mecanismos aunque se considere que el hundimiento del mercado inmobiliario se detuvo en el 2013. En Europa, España está en una situación semejante y, más en general, después del 2009, en muchas industrias el cierre de plantas y los despidos han conducido a la destrucción de medios de producción y puestos de trabajo aumentando la cantidad de desocupados en las fábricas de ensamblaje pero también fuertemente en las contratistas. El cierre de plantas en la industria automotriz es considerado insuficiente por los dirigentes de los grupos nacionales y extranjeros. En junio de 2013, se dijo que cincuenta y ocho fábricas estaban funcionando a menos del 75% de su capacidad.

[19] La cifra dada para el antiguo bastión obrero en la Fiat Mirafiori de Turín fue incluso del 16%. Es preciso interpretar estas cifras. En una industria donde los cierres son la consecuencia de estrategias internacionales de reestructuración y reconfiguración permitidas por la doble libertad de inversiones directas y de reimportación de producción desde plantas situadas en el exterior, tales números sólo expresan el hecho de que la producción fue retirada paso a paso para liquidar la combatividad obrera tras haber obtenido la firma de acuerdos “mayoritarios” con algunos sindicatos que sirvieran de referencia para otras fábricas del grupo. Un perfecto ejemplo de “deslocalización por desplazamiento de nuevas inversiones” fue dado por el grupo Renault que abrió una fábrica muy grande en Marruecos, reimportando gran parte de su producción hacia Francia y el resto de Europa. Cuando el patrón de Ford declara que en Europa las sobrecapacidades todavía son elevadas, está anunciando que cerrará plantas y que la misma decisión será adoptada por otros grupos.

[20]

No entraré acá en la discusión sobre los cálculos estadísticos del movimiento de la tasa de ganancia (sobre todo porque, para hacerlo, sería preciso que uno mismo sea “productor de curvas”), ni para la precedente fase 2007-2008, ni para hoy en día, cuando algunos cálculos realizados a partir de cifras estadounidenses consideran que la tasa de ganancia está nuevamente en alza, lo que es indiscutiblemente cierto en el caso del núcleo duro del capital financiero o sea los grandes grupos que cotizan en bolsa, y no solamente en los Estados Unidos. Me limitaré a observar que su nivel no es lo suficientemente elevado como para empujar a que los grandes grupos manufactureros y de servicios, tomados de conjunto, inviertan nuevamente a una escala que tenga efecto sobre la tasa de crecimiento. Mi interpretación de esto es que existe un debilitamiento de los factores que Marx cita como contrarrestantes de la tendencia a la caída de la tasa de ganancia. Varios son los procesos que inciden y sería necesario un artículo entero para un análisis profundo. Arriesgo sin embargo algunas generalizaciones en torno a algunos puntos.

[21] En primer lugar, el capital se beneficia ya desde hace 15 años de una muy fuerte alza en la tasa de explotación (punto 1) debido, conjuntamente, a la puesta en competencia de los trabajadores de diversos países y continentes y a la informatización de los procesos de trabajo en todos los sectores, aunque sea dudoso que esto se mantenga al mismo ritmo. Un estudio de Natixis, por ejemplo, constata “tanto en los Estados Unidos como en Europa una tendencia al debilitamiento del crecimiento de la productividad global de los factores” considerando incluso que es “la causa de la crisis”.

[22] Luego, la dimensión de la superpoblación relativa a escala mundial (punto 4) es tal que, lejos de jugar en el sentido del alza de la tasa de ganancia, el desempleo masivo y la pauperización devienen fuentes de costos para el capital (debido por ejemplo al costo del control de los flujos migratorios y los efectos desestabilizadores de las guerras regionales, aunque algunos grupos capitalistas obtengan beneficios). Finalmente en lo concerniente a la baja en los precios de los elementos del capital constante (punto 3), aunque esta efectivamente vale para los bienes de equipo en sentido amplio (incluyendo la informática), el movimiento es el inverso para la energía y muchas materias primas. A los puntos señalados, hay que agregar uno más, que está fuera de discusión: aunque el comercio exterior permita a tal o cual segmento nacional del capital frenar el juego de la caída tendencial de la tasa de ganancia, para el capital en su conjunto con la culminación del mercado mundial ya no existe “exterior”.

No estando a la vista ninguna mejoría significativa o durable y siendo la masa de capital ficticio más elevada que nunca, las instituciones monetarias internacionales y los bancos centrales están en primera línea. Lo están tanto más cuanto que la liberalización y desreglamentación económica, con el efecto agravante de deudas públicas de hecho imborrables, han hecho de la política monetaria el único instrumento de política macroeconómica.

Garantía permanente de salvataje a los bancos y crecimiento sostenido inyectando continuamente liquidez

“Pasar de mercados movidos por la liquidez a los mercados impulsados por el crecimiento”: tal es la traducción del subtítulo del informe del FMI (“Moving from Liquidity-to-Grow-Driven Markets”). En francés sólo se publicó un resumen en que faltan tanto el subtítulo como la claridad y agudeza del original. Véase su hilo conductor. La aprobación por el Congreso del TARP (Plan Paulson) evitó que la brutal crisis de septiembre de 2008 se transforme en crisis sistémica mundial. El salvataje de varios grandes bancos y sociedades de seguros así como el sostén a General Motors y a Chrysler, seguidos por similares medidas de salvataje en Europa y de un nuevo Plan con Obama, sin olvidar las medidas adoptadas en China por el PCCh, permitieron poner un piso a la recesión mundial. Pero los mecanismos mundiales de valorización del capital mediante la apropiación de plusvalía han dependido permanentemente de la continua inyección de moneda por parte de la Fed y de otros bancos centrales.

Comencemos por la garantía de salvataje de la que gozan los mayores bancos. El tercer capítulo del informe del FMI contiene un apartado intitulado “¿A cuánto asciende la subvención implícita de la que se benefician los bancos considerados demasiado importantes para dejarlos quebrar?” (“

How big is the implicit subsidy for Banks considered too important to fail?”).

[23] Ubicado al final del informe, mereció pocos (o ningún) comentarios. Envuelto en lenguaje diplomático, el FMI constata que la amplitud de los fondos puestos a disposición de los bancos importantes a nivel sistémico

(systemic important Banks ou SIBs) en el 2008 “ha dejado pocas dudas en cuanto a la voluntad de los gobiernos en salvarlos de la quiebra. Esto ha reforzado los estímulos para que los bancos aumenten de tamaño, de tal modo que junto con el apoyo ocasional dado por los gobiernos a las fusiones bancarias, en muchos países el sector bancario devino más concentrado aún que anteriormente”. Las estadísticas que lo sustentan muestran que el poder de la finanza no es un fantasma. La concentración bancaria no deja de aumentar.

[24] La parte de los activos de los tres primeros bancos se aproxima al 65% en España y Francia y al 60% en el Reino Unido.

[25] Por supuesto, paralelamente “los gobiernos han lanzado reformas financieras” (porcentajes de liquidez más exigentes, mayor supervisión bancaria, etc.) que según advierte el FMI operan siempre en el mismo sentido concluyendo: “entre una y otra cosa, la probabilidad anticipada de que los bancos importantes a nivel sistémico serán salvados en caso de amenaza de quiebra sigue siendo fuerte en todos lados”. A nivel cualitativo “las subvenciones públicas siguen siendo altas, en la zona euro más que en los Estados Unidos”. Una de las consecuencias es “la distorsión de la competencia”. Así como hay diferencias en las tasas de interés de los empréstitos a los Estados (los

spreads), existen también en favor de los bancos que gozan de apoyos gubernamentales.

[26]

La inyección de moneda mediante las modernas formas de funcionamiento de la “máquina de hacer billetes” (compra de bonos del Tesoro y de activos financieros, incluyendo efectivos hipotecarios) tuvo un crecimiento exponencial luego de 2007. Lo que en el tercer trimestre de 2008 fuera anunciado como una mera respuesta a una crisis excepcional y un pico pasajero, dio lugar desde mediados de 2009 a un crecimiento de las liquideces en toda la línea. Es lo que muestra el gráfico V.1c del informe del BPI. Después de 2007, el volumen de los activos de los bancos centrales “más que se duplicó desde entonces para alcanzar el monto sin precedentes de $20.000 millardos (más de 30% del PBI mundial)”.

[27] En el caso de la Fed, a cuyo balance se accede fácilmente desde julio 2014, sobre un activo total de 4,4 billones de dólares, 2,4 billones están detentados en bonos del Tesoro y títulos de deuda pública, y 1,6 billones en efectos hipotecarios. Aquí está la explicación de un mejor desempeño de la economía estadounidense luego de 2012.

[28] En los países centrales, los préstamos a los bancos fueron hechos, podría decirse, a título gratuito. A lo largo de todo el período e incluso en 2013, “los bancos centrales de las grandes economías avanzadas han mantenido sus tasas indicativas nominales en valores próximos al piso de tasa cero y sus tasas reales negativas” (ver los gráficos V.1a y V.1b del citado informe del BPI, que se encuentran en el PDF del Informe anual, en el registro de los gráficos).

En los países centrales “débil eficacia” y efectos perversos de las políticas monetarias

Es preciso constatar, escribe el BPI, “la débil eficacia de las políticas monetarias”.

[29] Muchas son las expresiones de esto. En caso de los grupos industriales, las muy bajas tasas de interés les permiten recomprar sus propias acciones en la bolsa para mantener las cotizaciones.

[30] No necesitan entonces recurrir a sus reservas y sus departamentos financieros pueden utilizarlas para colocaciones especulativas a semejanza de los fondos financieros. En cuanto a los bancos, el principal objetivo ha sido utilizar las tasas de interés real muy bajas o negativas para reconstituir sus fondos propios en los balances “oficiales”. Por ejemplo, en la zona euro ellos se endeudaron ante el BCE al 1% y prestaron a Estados como Grecia al 6% o más.

[31] Georges Papandreu lo había constatado con amargura antes de ser desplazado en el G20 por Angela Merkel y Nicolás Sarkozy por haber insinuado recurrir a un referéndum. Actualmente los bancos (al igual que los fondos) prestan a los Estados a tasas mucho más bajas incluso si se trata de “economías sumergidas en la recesión y que presentan, de creer al BPI, un inocultable peligro de default”.

[32] Pero como todos saben, no prestan a las pequeñas y medianas empresas ni a los hogares. Así como se conocieron “las recuperaciones sin empleo”, se han conocido desde finales de 2009 las (débiles) recuperaciones “sin crédito”.

[33]

La debilidad del crédito a las empresas y hogares está acompañada por procesos cuyo efecto es el de aumentar nuevamente la fragilidad financiera sistémica. Existe en primer lugar un nuevo impulso del

Shadow banking, llamada “finanza en la sombra” o sistema bancario “paralelo”. “El rol de los establecimientos financieros no bancarios, escribe el BPI, aumenta así a medida que la intermediación del mercado ganaba importancia tras la retirada de los bancos. Las sociedades de gestión de activos, cuyas carteras rápidamente se llenaron en estos últimos años, constituyen actualmente una importante fuente de crédito”. Lo que el BPI omite recordar al igual que otros muchos informes,

[34] es que muchas de tales “sociedades de gestión de activos” son en realidad filiales de los grandes bancos llamados “comerciales”. Las operaciones de estas filiales están “fuera de balances” de las casas matrices, pero así los bancos tienen un pie en el “sistema paralelo”.

[35] Se han visto las consecuencias sistémicas en 2007-2008. La garantía de casi seguro salvataje de la que gozan los grandes bancos no puede sino alentarlos a recurrir nuevamente a las filiales de riesgo. Más en general, constata el BPI “los inversores institucionales han absorbido excepcionales volúmenes de nuevas obligaciones emitidas por empresa, en particular aquellas cuyas firmas son de menor calidad. El volumen bruto de emisiones en el compartimiento de alto rendimiento subió en flecha, pasando de una media trimestral de $30 billones antes de la crisis a $90 billones por trimestre en el 2013”. Y esto en una economía mundial con crecimiento muy débil.

Finanza en la sombra y burbuja inmobiliaria en China

El sistema financiero chino no está aun completamente integrado en el sistema mundial. Con excepción del mercado bursátil de Shanghai cuyas cotizaciones son seguidas atentamente en las otras bolsas, existe todavía un cierto grado de tabicamiento entres sus mercados financieros y los mercados mundiales. Pero el grado de financiarización de la economía china y la dimensión de su sector inmobiliario hacen que la situación macroeconómica de conjunto haya pasado a ser tan sensible a su comportamiento como en los antiguos países capitalistas. Esta es la razón para que el informe del FMI lo trate en su parte general. Lo hace en términos diplomáticos, pero no deja de señalar que el banco central debería proceder a un “mejoramiento de la capacidad de administrar movimientos imprevisibles en la demanda de liquidez, y asegurar la aplicación sin demoras de un sistema de garantía de los depósitos así como a la liberalización de los mecanismos de determinación de las tasas de interés, consolidando en definitiva el marco institucional necesario para la regulación de las quiebras de las instituciones financieras”. Como se ve, una agenda considerable. El FMI también reclama que se termine con las “garantías implícitas” de las que gozan los bancos así como las autoridades municipales y regionales. Es importante que los inversores y los prestamistas finales sean prevenidos de que deberán soportar el “costo de los precedentes excesos”.

[36]

Estas advertencias y recomendaciones se explican especialmente por la formación en algunos años de un sistema bancario en la sombra, un “

shadow banking system a la China” así como al crecimiento de préstamos de alto riesgo, especialmente en el sector inmobiliario. Estos traducen a su vez las contradicciones y los

impasses que se han sumado en el curso de la acumulación en China.

[37] En todos los sistemas financieros existe una gran porosidad entre el sistema bancario “normal” y en ninguna parte el sistema bancario en la sombra se ha desarrollado sin participación de los bancos. El FMI describe el mecanismo que opera en China. El banco hace un préstamo a una sociedad financiera llamada “

trust”. Ayuda luego a que el

trust reembolse ese préstamo permitiéndole hacer préstamos o colocar títulos entre sus propios depositantes acomodados con rendimientos mucho más altos que aquellos que afluyen a sus depósitos. Estos provienen en gran medida de préstamos a sociedades inmobiliarias o a municipalidades para inversiones inmobiliarias. Los títulos emitidos tienen vencimientos muy cortos por lo que sus emisiones y reembolsos originan una gran volatilidad. El apalancamiento de los

trust se estima “de manera conservadora” en 35%.

[38]En el sector inmobiliario la contradicción específica con que se confronta el PCCh es conciliar la lucha contra las transacciones inmobiliarias, que son una de las principales fuentes de ingreso para la municipalidades (y de corrupción), contra el alza de los precios que son factor de tensión social (compra y alquiler de viviendas)

[39] y contra el muy fuerte riesgo de que al hacerlo provoque el estallido de la burbuja inmobiliaria con sus consecuencias para financieras y bancos. La perspectiva o incluso probabilidad evidentemente sin fecha cierta de un doble crack, inmobiliario y financiero, hace que la situación china sea seguida muy atentamente.

[40] El FMI distingue lo que denomina rebotes internacionales iniciales (

first-round cross-border financial spillover), cuyo impacto considera sin duda limitado debido a la inacabada integración de la China en la mundialización financiera, de los efectos macroeconómicos que seguirían a un crack financiero cuyos rebotes podrían tocar muy fuertemente a otras economías.

Las economías emergentes, terreno predilecto de los fondos y punto neurálgico de los choques financieros

“El hambre de riesgo” de los inversores y su “búsqueda de rendimientos” (expresión empleada once veces en el capítulo IV del informe del BPI) han hecho de los mercados financieros de los países llamados “emergentes” el terreno predilecto de los diversos tipos de fondos de colocación. La brutalidad de su movimiento de retirada en 2013, cuando la Fed dejó entender que podría estar dispuesta a subir muy ligeramente su tasa índice, ha hecho que el FMI consagre todo un capítulo del informe a la vulnerabilidad de los mercados financieros emergentes, exceptuados China y por ahora también la India. El FMI identifica los diversos inversores y detalla sus estrategias. Llega a la conclusión de que “el nuevo mix de inversores globales de cartera es de un tipo que hace los flujos financieros de cartera más sensible a las condiciones financieras globales. La parte de los flujos de obligaciones más volátiles ha aumentado y una participación extranjera mayor en los mercados financieros locales puede trasmitir una nueva inestabilidad. Las crecientes inversiones de inversores institucionales que se comportan de manera generalmente estable durante períodos de estabilidad resulta bienvenida, pero estos inversores pueden retirarse de manera más palpable y duradera en caso de choque extremo. Aún si las condiciones macroeconómicas domésticas tienen su importancia, los comportamientos de rebaño (

herding) de los inversores persisten y no han mejorado desde hace quince años”.

[41] Los más peligrosos son los fondos comunes de colocación

(Mutual Funds) y las sociedades de inversión de capital variable

(SICAV). Reagrupados bajo el nombre de

“global retailers”, ellos detentaban en 2013 un 20% de las obligaciones de los países emergentes y mostraban una extrema volatilidad en la gestión de sus carteras. Los

Mutual Funds norteamericanos y japoneses son sociedades autónomas y no filiales de grupos bancarios (como ocurre sobre todo en Francia) sobre los cuales no faltan informaciones precisas. El informe del FMI les dedica varias páginas.

El FMI teme el comportamiento de los fondos en caso de “choque extremo”. Sin dar una definición, el término parece incluir acontecimientos de una gravedad mucho menor de aquellos que el sistema financiero mundial ha conocido en 2007 y 2008. Lo que puede ser interpretado como un signo de su mayúscula fragilidad. En mayo de 2013, la Fed dejó entender que podría comenzar a subir su tasa índice. Esto dio lugar a ventas masivas en los mercados de obligaciones (lo que se denomina “crack de obligaciones”, que se produce cuando los inversores venden sus títulos anticipándose a tener que endeudarse con el banco central a una tasa más elevada). El BPI ofrece una detallada cronología de lo que luego ocurrió en las economías emergentes. Identifica dos oleadas de “retiros generalizados” (fugas de capitales) en los mercados emergentes.

La primera (mayo-comienzo de septiembre de 2013) fue desencadenada por un “choque mundial”: los retiros masivos en los mercados de obligaciones tras el anuncio de una mayor lentitud en la compra de activos por la Reserva Federal. La segunda (noviembre de 2013-enero de 2014) fue el resultado de la evolución macroeconómica en las mismas economías emergentes. El primer episodio no deja de recordar las crisis financieras mexicana, asiática y rusa de los años 1990 en las cuales hubo múltiples combinaciones de fuga de capitales, hundimiento de mercados financieros y caída en el valor de las divisas. “De naturaleza brutal y generalizada, escribe el BPI, (ésta) se caracterizó por vivas fluctuaciones en los precios de los activos. (…) Cuando la ola de liquidación se propagó desde las economías avanzadas a las economías emergentes, éstas últimas asistieron a una brusca inversión de los flujos de cartera, sobre todo en junio 2013. Sus acciones bajaron un 16% antes de estabilizarse en julio, en tanto que los rendimientos de las obligaciones soberanas saltaron más de 100 puntos básicos, bajo el efecto de las crecientes preocupaciones concernientes al riesgo soberano”. Hubo “una retirada, indiferenciada, que afectó a simultáneamente numerosas monedas de las economías emergentes, arrastrando depreciaciones correlativas en un contexto de fuerte volatilidad”.

[42]

Las monedas de Sudáfrica, del Brasil, de la India, de Indonesia y de Turquía se depreciaron más de un 10% frente al dólar. Brasil, India, Indonesia y Rusia, todos, perdieron más de $10 billones de reservas. La segunda ola de retiros ha sido más larga y más diferenciada. En septiembre y octubre de 2013, las economías emergentes se recuperaron menos que las economías avanzadas, el nerviosismo de los inversores relacionados con ellas se intensificó endureciéndose por lo tanto las condiciones de los créditos. “Los rendimientos de las obligaciones de Estado y las disparidades de rendimiento (los

spread) se mantuvieron elevados en un contexto de persistente fuga de capitales”. Las presiones sobre las tasas de cambio de los países más expuestos alcanzaron un pico en enero de 2014, cuando el Banco Central de Argentina debió dejar que el peso se depreciara y perdiese más del 10% en un solo día.

[43]

¿Hacia nuevas conmociones financieras?

En la mayoría de las grandes “economías emergentes” el endeudamiento privado sigue siendo muy inferior al que alcanzaron los antiguos países industrializados. Sin embargo, después de febrero de 2014 en la prensa financiera se han visto artículos y notas que se inquietan por la posibilidad de que se produzcan crisis bancarias, en China por supuesto, debido a la situación antes expuesta, pero también en Singapur y Australia.

[44] La quiebra y reestructuración muy reciente del portugués Banco Espiritu Santo vino a aportar una nueva prueba de la fuerte opacidad de los bancos de la zona euro así como de su capacidad de escapar a los

“stress test” que se supone deberían mostrar más o menos exactamente la situación de sus balances. El caso Banco Espirito Santo también puso en evidencia los lazos entre “actividad bancaria” y “finanza mafiosa”.

[45] En Nueva York, en un sector mucho más importante de la finanza, los analistas financieros se inquietan por la formación de una nueva burbuja en las acciones de empresas de “alta tecnología”.

[46] Más en general, desde hace algunas semanas se ha desarrollado un vivo debate en torno al realismo y la sustentabilidad del nivel de las cotizaciones en los principales mercados bursátiles. Estas son entre otras las consecuencias de la presencia de montos vertiginosos de capitales que están a la búsqueda de colocaciones y especulaciones que puedan aprovechar.

La constatación de la debilidad del crecimiento mundial, a pesar de las “políticas monetarias facilitantes”, impulsa a que las organizaciones financieras internacionales reclamen con insistencia a que los gobiernos dejen de apoyarse en los bancos centrales. “La política monetaria está demasiado solicitada desde hace muy largo tiempo” insiste el BPI.

[47] En la introducción, reclama “la implementación de políticas dirigidas”

[48] que es responsabilidad de los gobiernos. Y más adelante reitera el muy conocido rosario: “refuerzo del rol de la oferta”, “saneamiento de los balances” y “reformas estructurales”.

[49] Su “combinación varia necesariamente entre un país u otro, pero frecuentemente incluye la desregulación de los sectores protegidos, como los servicios, el mejoramiento de la flexibilidad del mercado de trabajo, el aumento de las tasas de actividad y la reducción de la hipertrofia del sector público”.

[50] En la zona euro los trabajadores y sectores populares de Grecia, de Portugal y de España saben lo que estas palabras significan. También los de Rumania, Bulgaria y los países de la antigua Yugoeslavia. Las condiciones mismas de la reproducción social de grandes partes de la sociedad son las que están puestas en la mira de fuego de aquellos -los “hombres de negro”- que son enviados desde Fráncfort, desde Bruselas y desde Washington, para ratificar la determinación de los gobiernos de turno cuando estos vacilan. En este terreno, y con referencia a Francia para no hablar más que del país en el que se escribe este artículo, el combate anticapitalista y antiimperialista del pueblo comienza en el mismo país, contra su propio gobierno y contra sus bancos. El combate contra las deudas públicas ilegítimas y por el no pago de las mismas es, más que en cualquier otro momento, una cuestión central.

[51]

* Artículo originalmente publicado en el sitio http://alencontre.org que reproducimos con autorización de A l’encontre y el autor. La traducción del francés al castellano para Herramienta es de Aldo Casas. Ver más trabajos de F. Chesnais en http://www.herramienta.com.ar/autores/chesnais-francois

[1] International Monetary Fund,

Global Financial Stability Report-Moving from Liquidity-to-Growth-Driven Markets, Washington D.C., abril de 2014. En adelante se citará, por la sigla en castellano, FMI.

[2] Banque des Règlements Internationaux,

84ième Rapport annuel, 29 de junio de 2014. En adelante se citará, por la sigla en castellano, BPI (Banco de Pagos Internacionales).

[3]La teoría del capital ficticio está desarrollada por Marx en los capítulos XXV y XXIX del Libro III de

El capital.

[4] Alain Bihr y Roland Pfefferkorn (dirs..),

Dictionnaire des inégalités, París, Armand Colin, 2014.

[5] La amplitud de esta especulación fue tal que los hogares más ricos se endeudaron masivamente para aprovecharla. Ver cuadro en Eric Toussaint,

Bancocratie, Bruselas, Éditions Aden, 2014, pág. 33.

[6] OCDE,

Pension Markets in Focus, octubre 2009, Issue 6, http:www.oecd.org/finance/private-pensions/43943964.pdf y para el Reino Unido entre otros,

Daily Telegraph, 7 de octubre de 2011 http://www.telegraph.co.uk/finance/personalfinance/pensions/8814750/Value-of-private.pensions-falls-by-nearly-a-thirtd-in-three-years.html.

[7] Paul Mattick,

Crises et théories des crises, París, Éditions Champ Libre, 1976.

[8] Karl Marx,

Le capital, vol. III, capítulos XXI y XXII, París, Éditions Sociales, 1975.

[9] McKinsey Global Institute,

Financial Globalization, Retreat or Reset?, marzo de 2013: “después que la crisis financiera de 2008 y la recesión mundial hubiesen puesto a fin a tres décadas de expansión de los mercados de capital y de los mercados bancarios globales”, en 2010 “recomenzó su crecimiento alimentado por su expansión en las economías en desarrollo, pero también por un aumento de 4,4 billones en las deudas soberanas”.

[11] OCDE,

Economic Outlook, 6 de mayo de 2014, http://www.oecd.org./eco/outlook/economicoutlook.htm

[12] “Don’t raise interest rates”,

The Economist, 21 de junio de 2014.

[13] Ver el artículo de Eric Toussaint, “Super Mario”, en el sitio del CADTM, 8 de agosto 2014.

[14] Karl Marx,

Le capital, libro III, tomo 6, pág. 263.

[15] Esta parte del artículo actualiza los datos que presenté en mi artículo del 2012 “Aux racines de la crise économique mondiale”,

Carré Rouge, nº 46 y en el sitio de

A l’encontre.

[16] “Surging Steel Imports Put Up To Half a Million U.S. Jobs at Risk”,

Economic Policy Institute Briefing Paper, nº 376, 14 de mayo de 2014.

[17] http://www.ibtimes.com/china-steel-overcapacity-reaching-new-heigths-beyon-imagination-1558026.

[18] “Textile and Apparel: traditional external demand overcapacity in the industry, the developement of counter-measures”, 2012, http://www.fijhx.cn/en_US/news/html/18.html. Documento muy interesante que detalla lo que se reclama desde el Estado central y el gobierno regional y que introduce la cuestión de la inversión directa extranjera que sale.

[19] “Unprofitable Auto Plants Multiply in Europe”,

Wall Street Journal, 18 de junio de 2013.

[20] “Ford Chief Alan Mulally Warns on European Overcapacity”,

Financial Times, 25 de mayo de 2014.

[21] Karl Marx,

Le capital,

ob. cit., vol III, capítulo XIV.

[22] Natixis, Recherche économique,

Flash Economie, nº 586, 27 de agosto de 2013.

[23] FMI, 2014,

ob. cit., págs. 101 y siguientes.

[24] Sobre la cuestión del apoyo, incondicional o casi, de los gobiernos a los bancos y sus efectos en la concentración bancaria, más fuerte también en la UE que en otras partes de la OCDE, ver “Is Europe Overbanked?”,

European Systemic Risk Beard, Reports of the Advisory Scientific Commitee, nº 4, junio de 2014. Es un informe de tonalidad muy neoclásica, pero contiene muchas informaciones útiles.

[25] FMI, gráfico 3.4 (pág. 106). En la misma pág. el gráfico 3.3 muestra el crecimiento a partir de 1997 y nuevamente entre 2007 y 2012 de los activos de seis grandes grupos bancarios, cuatro de ellos europeos (Barclays, BNP Paribas, Deutsche Bank y HSBC).

[26] FMI, 2014, págs. 106-109.

[28] Ver los muy instructivos gráficos publicados por la Fed de Saint-Louis: http://research.stlouisfed.org/fred2/series/WALCL, http://research.stlouisfed.org/fred2/series/WSHOTS y http://research.stlouisfed.org/fred2/series/MBST.

[29] BPI, 2014, pág. 100.

[31] El mecanismo es el de los LTRO

(Long Term Refinancing Operations) del BCE.

[33] FMI, 2014, pág. 100.

[34] Es lo que hace la Comisión Europea http://ec.europa.eu/internal_market/bamk/docs/shado/green-paper_fr.pdf.

[35] Hay un correcto análisis de los participantes en el

shadow banking ingresando a Wikipédia. Ver http://fr.wikipedia.org/wiki/Finance_de_l’ombre.

[37] Puede consultarse con provecho el libro de Mylene Gaulard,

Karl Marx à Pékin. Les racines de la crise en Chine capitaliste, París, Demopolis, 2014, cuya difusión puede resentirse debido a algunas páginas en la conclusión. Se encuentra entre otros un interesante capítulo sobre la finanza.

[39] Mylène Gaulard, “L’evolution du marché de l’immobilier chinois, un révélateur des difficultés rencontrées par les collectivités locales”,

Perspectives Chinoises, 2013/2, http://perpsectiveschinoises.revues.org/6526.

[40] Un cable de Reuters anunció que el órgano público de prensa

China News Services informó el 17 de marzo que la sociedad Zhejiang Xingrun Real Estate debía 2,4 billones de yuans (279 millones de euros) a 15 bancos y 1,1 billón a inversores particulares. Wang Ruilin, encargado de la gestión de negocios inmobiliarios de la ciudad, declaro por su parte que el propietario de Zhejiang Xingrun y su hijo habían sido arrestados por la obtención ilegal de fondos. Luego de este anuncio, el índice del sector inmobiliario de la Bolsa de Shanghái retrocedió un 0,9% a las 7h25 GMT. Las acciones de promotores como Beijing Capital Development, Xingye Resources y Poly Real Estate retrocedieron paralelamente en 3,8%, 3,16% y 2,82%.

[41] FMI, 2014, pág. 67. Remontarse quince años, es remontarse a 1998, año pico de la crisis asiática y de la crisis rusa.

[43] La cuestión de los “fondos buitre” y de la extensión territorial de los fallos de los tribunales estadounidenses exige un amplio espacio y no será tratado aquí.

[44] http://www.forbes.com/sites/jamesgruber/2014/03/02/em-banking-crises-are-next/.

[45]Remito al artículo de Marine Orange y las encuestas allí indicadas http://www.mediapart.fr/journal/international/060814/lunion-bancaire-lepreuve-de-la-faillite-u-banco-espirito-santo?page_article=1.

[46]Ver por ejemplo http://blogs.wsj.com/moneybeat/2014/04/22/david-einhorn-we-are-witnessing-our-second-tech-bubble-in-15-years/.

[51] Ver el reciente informe del Colectivo por una Auditoría Ciudadana de la Deuda Pública,

Que faire de la dette publique en France? Que puede consultarse en el sitio de ATTAC-France. Los nuevos cálculos que realiza concluyen, ateniéndose sólo a las tasas de interés pagadas por la deuda y privilegios fiscales, que es ilegítima en un 59%. En mi libro

Les dettes illégitimes. Quand les banques font main base sur les politiques publiques, París, Raisons d’Agir, 2013, amplié la problemática para incluir el objeto de los gastos fiscales, sobre todo aquellos destinados al respaldo de la producción de armas y los grupos armamentistas Dassault y Thalès.

Chesnais_Remarques_sur_la_situation_de_leconomie_capitaliste_mondiale_sept_ans_apres_le_debut_de_la_crise_economique_et_financiere_mondiale.pdf