Turbulencias bursátiles y minicracks en algunos mercados

Por Chesnais François ,

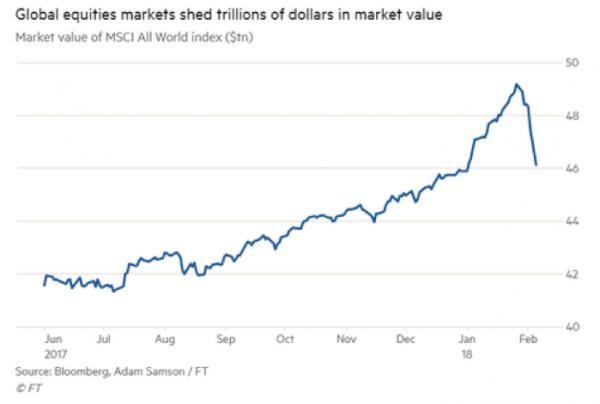

Durante la semana que acaba de terminar este sábado 10 de febrero, el comportamiento de los mercados de acciones de Wall Street, y siguiendo su estela las bolsas en Asia y en Europa, han sido portada de la actualidad económica. El jueves 8 de febrero, tras una primera caída a comienzos de semana, el Dow Jones bajó un 4,15 %. Perdió 1032 puntos, la segunda caída más fuerte en una sola sesión de toda su historia. La caída puso fin a seis meses de alza continua, que en enero se volvió exponencial. El índice de volatilidad de las cotizaciones (el Vix) se disparó de 14 a 37 en tres semanas. Los inversores han mostrado también un gran nerviosismo en los mercados de títulos de deuda pública.

Antes de examinar más de cerca la situación, es necesario decir ya mismo cuál es la causa, o dónde están las raíces.

En el último informe semestral sobre la estabilidad financiera en el mundo, el FMI 1/ no lo ha podido enunciar más claramente: "there es too much Money chasing to ofewyiel dingassets", hay demasiado dinero que colocar y demasiados pocos activos remunerados. El informe atribuye este "demasiado dinero" sobre todo a las políticas monetarias "no ortodoxas", las llamadas "quantit ative easing" de los bancos centrales, con las que el FMI reconoce que es muy difícil acabar. Esta explicación no es suficiente.

Como mostraba en mi artículo de noviembre de 2017 2/, este "demasiado dinero" es el resultado de un proceso de acumulación de capital que aspira a ganar dividendos e intereses y se extiende ya durante más de medio siglo. Esta "acumulación financiera" proviene de varias fuentes: beneficios no reinvertidos, rentas de materias primas, sistemas de pensiones por capitalización. Se asienta en el pedestal de la liberalización, la desregulación y mundialización del capital, así como en la internacionalización del ejército industrial de reserva y la concurrencia en el empleo de los trabajadores. La consultora McKinsey lleva ya algún tiempo sin actualizar su comparación entre la tasa de crecimiento del producto interior bruto (PIB) mundial y los activos financieros mundiales (ver gráfico 3 de mi artículo de noviembre), pero en un reciente estudio la aseguradora Allianz ha estimado un crecimiento de los activos financieros mundiales del orden del 4,7 % en 2015 y del 7,1 % en 2016, mientras el crecimiento del PIB mundial ha sido inferior al 3% (ver el gráfico 1 de mi artículo de noviembre). 3/

La acumulación de derechos de cobro sobre la plusvalía actual y futura continúa a toda marcha, aunque esos derechos son cada vez más virtuales. Haría falta una crisis económica y financiera de gran amplitud, y una completa pérdida de control de los gobiernos y los bancos centrales sobre la situación, para que esos derechos sean eliminados. No creo que esto esté a la orden del día.

En cambio, hay que esperar con toda certeza minicracks en tal o cual mercado, como ha ocurrido la pasada semana. Hay que mirar más de cerca por tanto el encadenamiento de los acontecimientos. Todo comenzó con el súbito miedo de los inversiones a encontrarse en vísperas de lo que se llama un "crack obligacionista" como consecuencia de un alza, por lo demás muy ligero, de los tipos de interés practicados por la Fed [Reserva Federal] y el Banco de Inglaterra. Se habla de "crack obligacionista" cuando el ascenso de los tipos supone una desvalorización de cierta amplitud de los bonos del Tesoro y de otros títulos de deuda pública emitidos a tipos anteriores y que en adelante serán negociados con pérdida. En el caso de los Estados Unidos se debe a haber alcanzado el ritmo de crecimiento del PIB que habitualmente, en el pasado, ha llevado a una subida de los tipos, reforzado con la constatación de una ligera subida de los salarios. En el caso del Reino Unido, la causa es la previsión de una vuelta de la inflación que no es ajena al Brexit 4/. Algunos inversores han comenzado por tanto a vender sus T-bonos y a colocar esas sumas en acciones, y todos podrían considerar hacer lo mismo.

Su atención se ha desplazado hacia Wall Street, donde se han conmocionado al darse cuenta de la vulnerabilidad del mercado, manifestado en el nivel del índice construido por Robert Schiller (Premio Nobel de economía en 2013): el CAPE (cyclically adjusted price to earnings), llamado también PER de Shiller. El índice calcula la capitalización bursátil en relación a los beneficios ajustados con objeto de reflejar el ciclo económico coyuntural: para obtener el indicador se divide el valor bursátil de los mercados de acciones por la media de beneficios anuales en 10 años.

El índice se encuentra en uno de los niveles más elevados de la historia de Wall Street −más bajo que en 2000, pero parecido a 1929− y hay motivo para dar miedo a los inversores. Lo que aquí nos interesa es que ha alcanzado ese nivel por razones que expresan claramente el estancamiento del capitalismo. No ha alcanzado ese nivel al cabo de una fase de acumulación muy rápida de capital productivo, generando una inmensa burbuja bursátil como en 1929, o incluso de una fase de intensa innovación tecnológica en la informática y las biotecnologías convertida en burbuja en el mercado de valores tecnológicos (el Nasdaq) como en 2001. Se ha producido en el contexto de una muy débil tasa de inversión (más allá del sector inmobiliario), de utilización por los inversores de ilimitados fondos líquidos a muy bajo precio para conseguir ganancias ficticias comprando y vendiendo acciones.

Detengámonos en el contagio internacional. A pesar del anuncio del Banco de Japón y del BCE de que no iba a cambiar su política de creación monetaria, las bolsas han caído en Asia y en la zona Euro. Los inversores son gregarios y a pesar de los algoritmos la subjetividad de los comportamientos sigue siendo poderosa. Según los cálculos publicados por el diario económicos Les Echos, "entre el 28 de enero y el 8 de febrero, cerca de seis billones de dólares de capitalización bursátil se han volatilizado en el mundo, casi el equivalente al PIB reunido de Francia y Alemania" 5/. Estos billones eran capital ficticio a la enésima potencia, pero su desaparición tendrá como efecto influir sobre las decisiones de inversión o de consumo. El comportamiento de las bolsas puede deberse a las débiles recuperaciones en curso, como el 1,8 % en Francia, a las que tanto caso hacen los gobiernos y, siguiéndoles, los medios de comunicación. Las economías domésticas, en palabras del estudio de Allianz antes citado, van más que nunca a "ser prudentes y ahorrar con asiduidad". En los países capitalistas avanzados y algunos de los grandes "emergentes" los hogares que tengan la posibilidad invertirán "en cemento". La inversión inmobiliaria ha aumentado un 5% en términos reales en 2017 6/. No es exactamente un indicador de gran dinamismo económico ni una proyección hacia el futuro.

Lo decisivo será lo que pase en los Estados Unidos. En este sentido es muy interesante el último número (10-16 de febrero) del semanario The Economist. Los artículos sobre los Estados Unidos se refieren a los mercados financieros, pero también al acuerdo presupuestario negociado en el Congreso, cuyo resultado será llevar el déficit del gobierno federal hasta el 5% en los próximos años. The Economist aborda también el nombramiento para la presidencia de la Fed de Jerome Powell −propietario-socio de una empresa de prívate equity (que compra, reestructura y revende empresas)− sin ninguna experiencia en política monetaria. The Economist preferiría que no apretase el pedal sobre el alza de los tipos. El semanario titula "el extraordinario desafío de América". El editorial principal acaba así: "para ser claros, este periódico no aconseja un estímulo presupuestario del nivel que va a lanzar América. Está mal concebido y locamente elevado. Va a aumentar la volatilidad de los mercados financieros. Pero ahora que esta experiencia está en marcha, es todavía más importante que la Fed no pierda la cabeza". Veremos lo que las próximas semanas van a ofrecer.

Viento Sur

14/2/18

Traducción: viento sur

Notas

1/ www.imf.org/en/Publications/GFSR/Issues/2017/09/27/global-financial-stability-report-october-2017, capítulo 1.

37 Allianz, Global Wealth Report 2017, www.allianz.fr/qui-est-allianz/espace-presse/2017/global-wealth-report-2017

6/ Cifra dada por SavillsWorldResearch, 2017. http://www.mcguire.com/blog/2017/04/savills-world-worth/